納税通知書が届きました

別荘とセカンドハウス

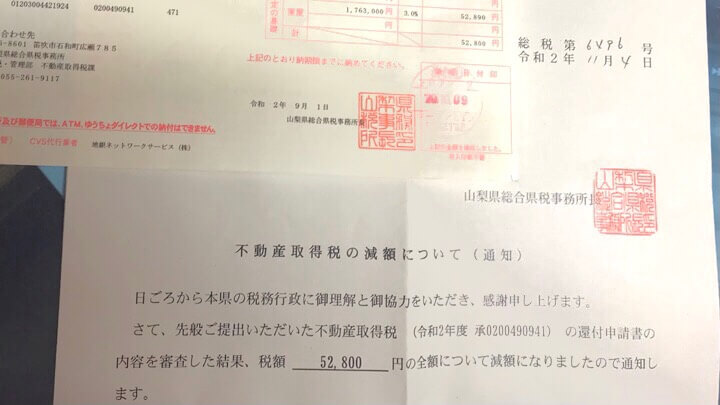

森に来た翌年、令和2年(2020)9月に、山梨県から不動産取得税の納税通知が来ました。「森」の土地は借地ですが、ログハウスは私が中古物件を購入取得したものなので「家屋」分の支払義務が発生します。通知書裏面で納付方法がコンビニ払いができるそうですが、現金52,800円がないので、ネットのPay-easy(ペイジー)で払おうと思って、最後にもう一度よく読むと「減額措置」という事項があります。忙しければ読まずに見逃していた項目です。

これに気がつかなければ、言われるままに、記載されていた金額をそのまま振り込んでいました。

(後で気がつけば、還付申請する手もありますが)

別荘とは

ここで重要なのは「別荘」とはどういうモノか、と言うことです。今までは全く知りませんでした。

住宅とは、人が居住する家屋を言います。もっぱら保養の用に供する別荘は、不動産取得税にいう「住宅」ではありません。ただし、セカンドハウスと認定された家屋であれば「住宅」扱いとなり、減額措置を受けることができます。

山梨県HP・不動産取得税Q&A

税法上「セカンドハウス」という区分はありませんが、「週末に居住するため郊外などに取得するもの、遠距離通勤者が平日に居住するために職場の近くに取得するもの等で、毎月1日以上居住の用に供するもの」については、一般住宅と同様に不動産取得税の減額措置が受けられます。

減額措置を受けるためには、県または市町村にてセカンドハウスの認定を受けることが必要になります。

以上の様に、まさに私は、別荘として夏だけ利用するのではなく、二地域居住として通年、毎月使用するために取得しました。したがって、このログハウスは「別荘」ではなく「セカンドハウス」で居住用の家屋、「住宅」にあたります。

セカンドハウスならば減額可能

取得した家屋が「別荘」ではなく「セカンドハウス」と認定されれば、中古住宅取得の特例控除が受けられます。県からの納税通知書は「別荘」としての税額が計算されています。それが中古住宅ならば、新築年月日からの経過年数に応じた控除額が適用されるのです。

つまり私の場合は、固定資産評価額から1000万円の控除ができます。もちろん差し引きはマイナスになりますのでゼロと言うことになります。

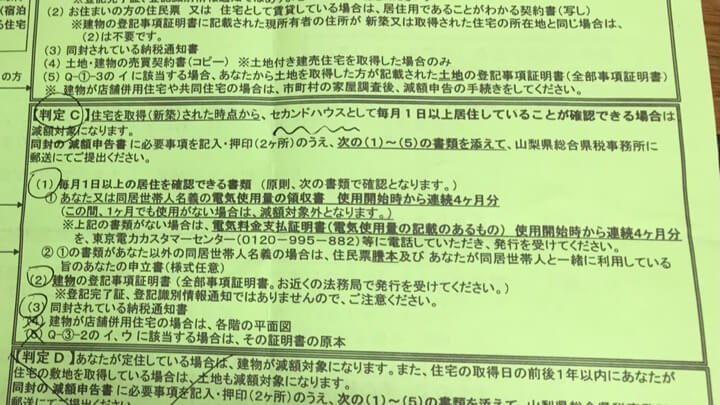

このセカンドハウスと認定されるためには、納税通知書同封書類に記載されている方法として、電気料金の使用量の領収書の4ヶ月分の提出が必要とありました。私の場合は2019年の10、11、12月と2020年1月分を提出すればいいのです。ただ残念ながら毎月の検針票は捨ててはいませんが、すぐには見つかりませんでした。東京電力に電話して、4ヶ月分の支払証明書を発行して送付してもらいました。手数料1500円を取られました。この支払証明書とその他必要書類を添えて山梨県に減額申告書を送付しました。

不動産取得税がゼロになりました

11月に、ついに「不動産取得税¥52,800の全額が減額されました」との県から通知が来ました。めでたしめでたしです。

この「毎月1日以上居住」していることの証明のためには、上記以外に、近隣の食料品店、スーパーマーケットなどの領収書やレシート、高速道路のETC利用明細などが必要となることもあるようですので、これらは捨てずに、きちんと保管されておくと良いと思います。

不動産取得税について詳しくは県HPの不動産取得税Q&Aをご覧ください。Q 32,Q 33,Q18に該当要件と減額措置の場合の計算方法が掲載されています。

土地も同様です

私の場合は、「清里の森」で土地は借地なので、不動産取得税は建物だけですが、他の別荘地で別荘をお求めの場合は、土地も同時に購入されたと思います。その場合は、土地についても不動産取得税の課税対象となります。

そうです、この場合も二地域居住でセカンドハウスとして毎月1日以上ご利用されていれば「住宅用地の特例適用」申請により特例措置が受けられますので、しっかり減額申請をいたしましょう。

また、土地についての固定資産税についても、セカンドハウスの要件を満たしている場合は軽減措置(住宅用地の特例)を受けることができますので、直近5年分の確認資料を保管しておきましょう。

コメント